税務署に行くことなんてないだろうと思っていましたが、人生で初めて行ってきました

給与所得しかないサラリーマンの場合、2,000万円未満なら会社の年末調整だけで良いので、他で確定申告が必要ないなら一生税務署で確定申告することなんてないんですが、行ってきました

いや、別にそんな給料高いわけじゃないです、はい

あと、家買ったとかでも医療費使いまくったとかでもないです

昨年はニート期間があったのでそれ関連の調整と、確定申告するせいでワンストップ特例が使えないふるさと納税、あとどうせなら外国税額控除もやろうということで行ってきました

去年の警察署に続き、今年も出頭です

今回は警察署ではなく税務署ですけどね。。。

というか、12月に警察署に出向いて渡した道交法関連の質問、未だに返ってこないんですが、確認するのにどんだけ時間かかってるんだろう。。。

普段、一体何基準で取締してるのかな。。。

まあ、それは置いておいて、初めての確定申告なので、相談会に行ってきました

一応自分でも作成したんですが、よくわからんから教えてもらおうと。。。

無料で教えてもらえるなら教えてもらった方が今後の勉強にもなりますしね

確定申告相談会

確定申告するわけですが、税金のことなんだしとりあえず税務署行けばなんとかなるだろくらいの知識しかないので、まず税務署ってどこだよって感じなわけですよ

なんかいっぱいあるじゃないですか

どこ行けばいいんだ。。。と

どこ行けば良いのかは、国税庁のサイトに載っていました

相談会は↓のような感じ(行く税務署次第かも?)

| 相談・受付期間 | 令和3年2月1日(月)~3月15日(月)の平日 ※ 2月21日(日)と2月28日(日)のみ休日も開場 |

| 時間帯 | 受付:8:30 ~ 16:00(提出は 17:00 まで) 相談:9:15 ~ 17:00 |

税務署にもよるかもしれませんが、確定申告会場に入場するのに「入場整理券」が必要でした

当日受付でもらうか、事前にLINEアプリで入手する必要があります

当日に行って、その後すぐできるわけでもないと思うので、LINEで事前に申し込みしました

休日は混むのわかりきっているので平日に行きたいですけど、今はニートじゃなくて社畜なので平日は仕事なわけです

平日行くなら仕事中に行かないといけないので、あまり長期間抜けるのはちょっと。。。

申し込み完了すると↓のようなものが表示されます

これを見せれば入れるみたいです

ということ?で税務署到着

いざ突撃ーーーー!!!

まあ、相談会はこっちじゃなくて右側でしたけどね

相談会、朝から行ったんですけど結構人いましたね

2月1日から開始だから初めの方はそんなに人いないだろうと思ったのに。。。

これ、3月とかはもっと増えるんですかね

COVID-19で人数絞っていると思いますけど、普段どのくらい混んでいるんだろう。。。

あと、めちゃくちゃ丁寧に教えてくれました

いや、あそこまで付きっきりで教えてもらえるとは思わなかった。。。

お仕事お疲れさまです。。。はい

確定申告

来年以降に確定申告することになったとき用に備忘録としてうだうだ書いていきます

確定申告相談会で入力も手伝ってくれましたが、家でできた方が楽なので記録しておきましょう

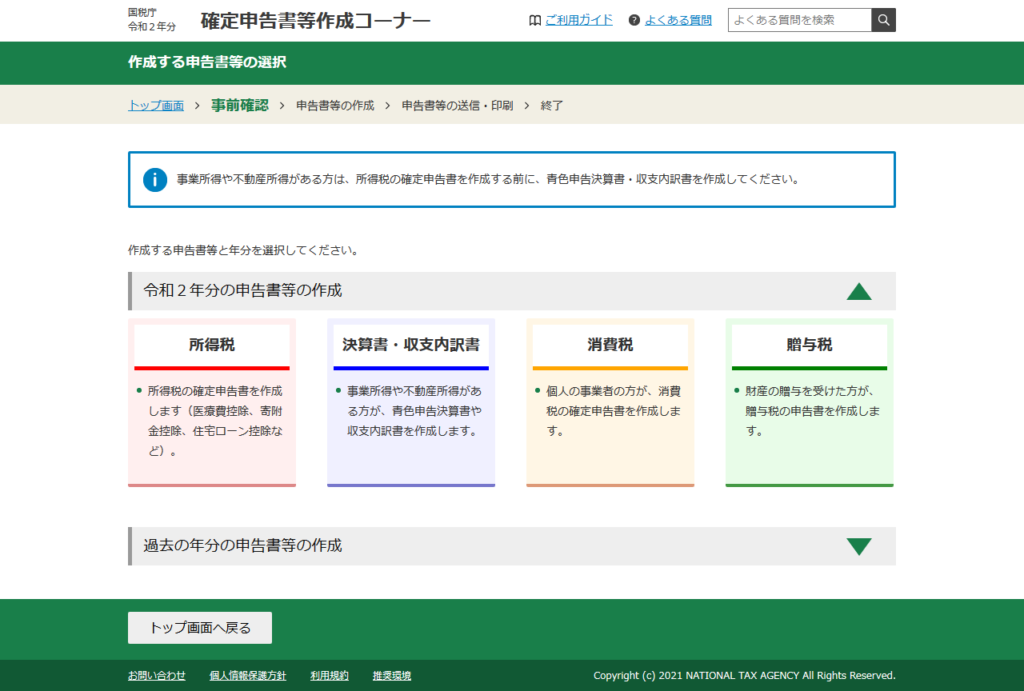

国税庁のサイトに確定申告等作成コーナーというのがあるのでそこにアクセス

ちなみに、スマホでも確定申告できるらしいです

まあ、PCでやりましたけど。。。

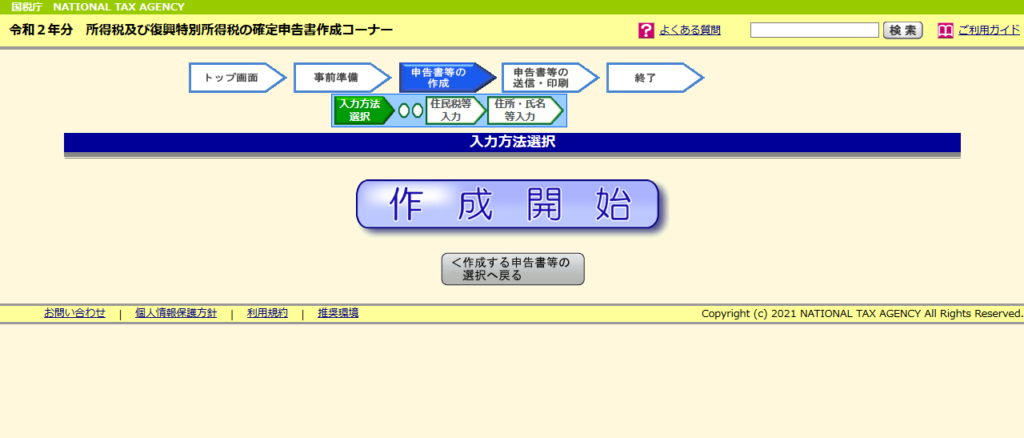

「作成開始」をクリック

既にデータがあって再利用や編集等したい場合は「保存データを利用して作成」の方ですね

マイナンバーもIDも持っていなかったので、「印刷して提出」をクリックしました

税務署でID・パスワードを発行してもらったので、来年からは自宅でもe-Tax(ID/Pass)が使えます

一度IDを発行してもらえば、マイナンバーの作成やカードリーダー買ったりしなくても電子で提出できるらしいです

環境や利用規約の確認をします

Windowsしか使えないのか。。。

Windows PC持ってない人可愛そう

その場合はスマホでやるんですかね?

それか仮想環境でWindows立ち上げとか。。。?

利用規約は何が書いてあるかわかったもんじゃないので、ちゃんと確認しましょう

昔、「ここまで読んでくれてありがとう。もう少し頑張って読んでね」的なことが書かれた利用規約に出会ったことがあります

読む人いないんですかね。。。

ここは、所得税の確定申告書を作成するので、「所得税」ですね

他のものを作成する場合はよしなに。。。

「作成開始」、と

今回、給与以外の収入も入力するので、「はい」です

確定申告ついでに外国税控除をしようと思ったので、その関係で「はい」を選んでいます

給与しかない場合は「いいえ」ですね

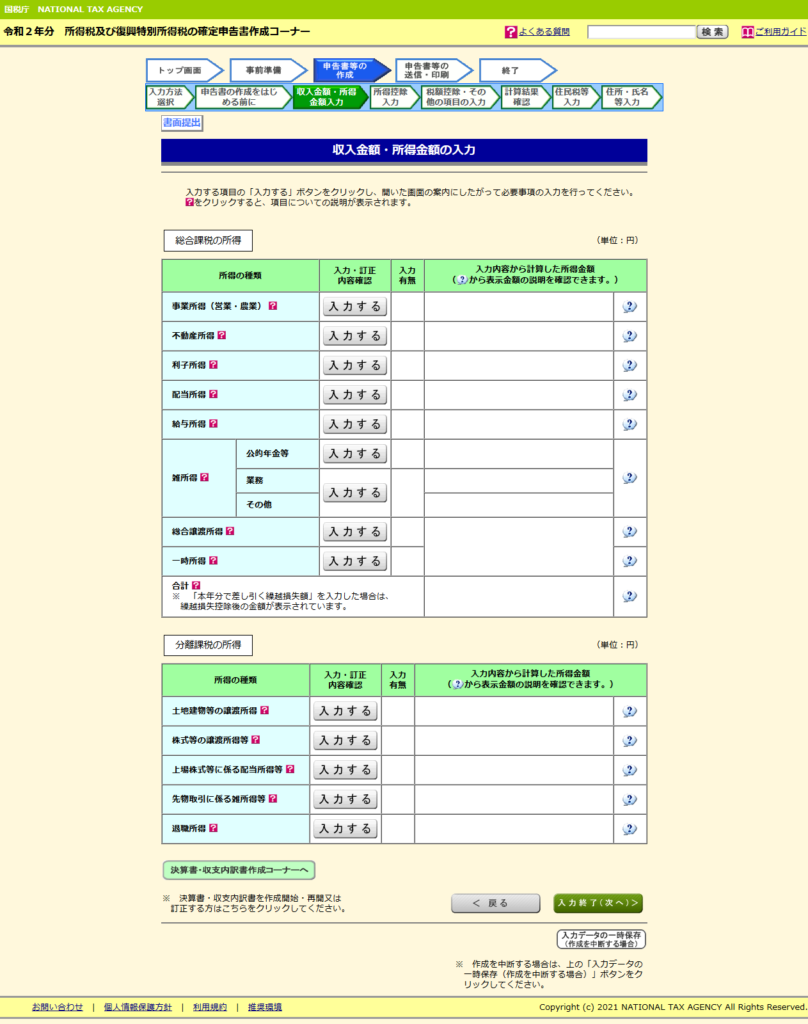

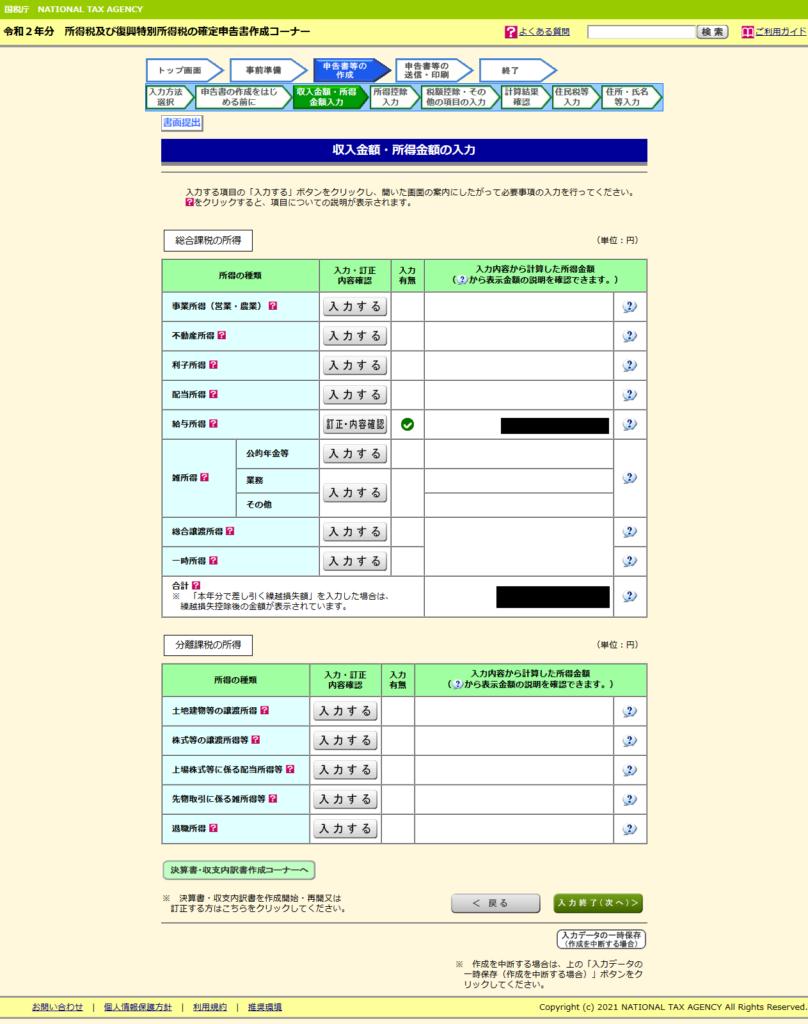

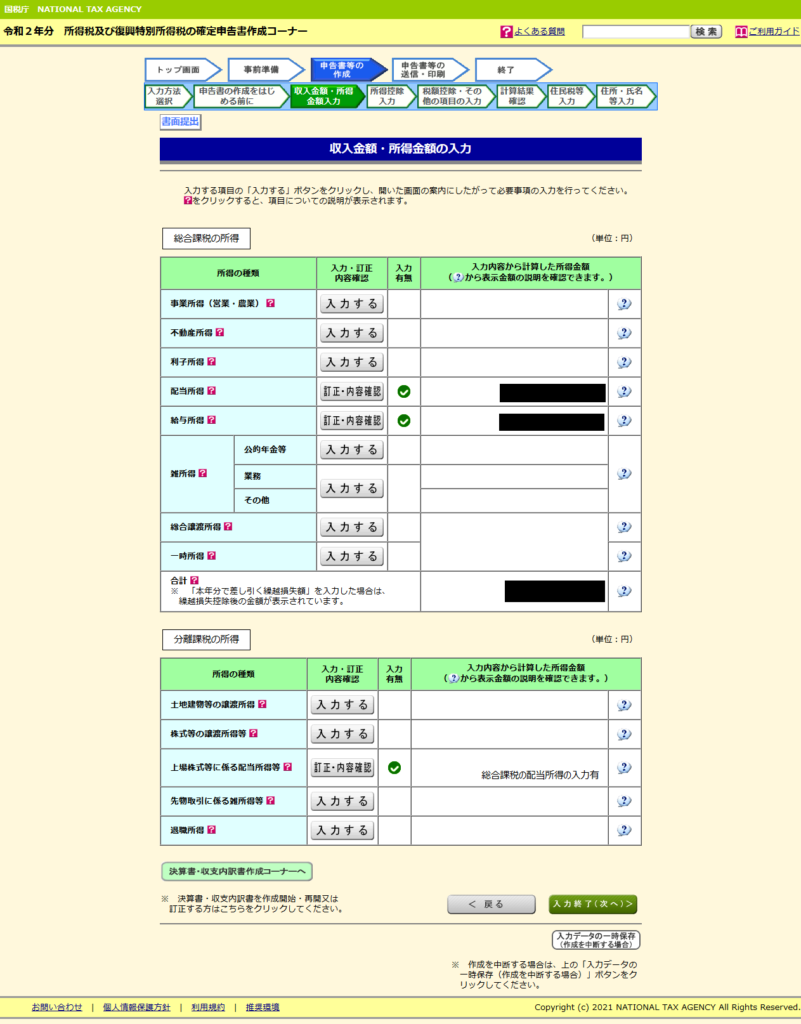

収入金額・所得金額の入力

給与所得と配当所得を入力していきます

他にも所得がある場合は、それらも入力してください

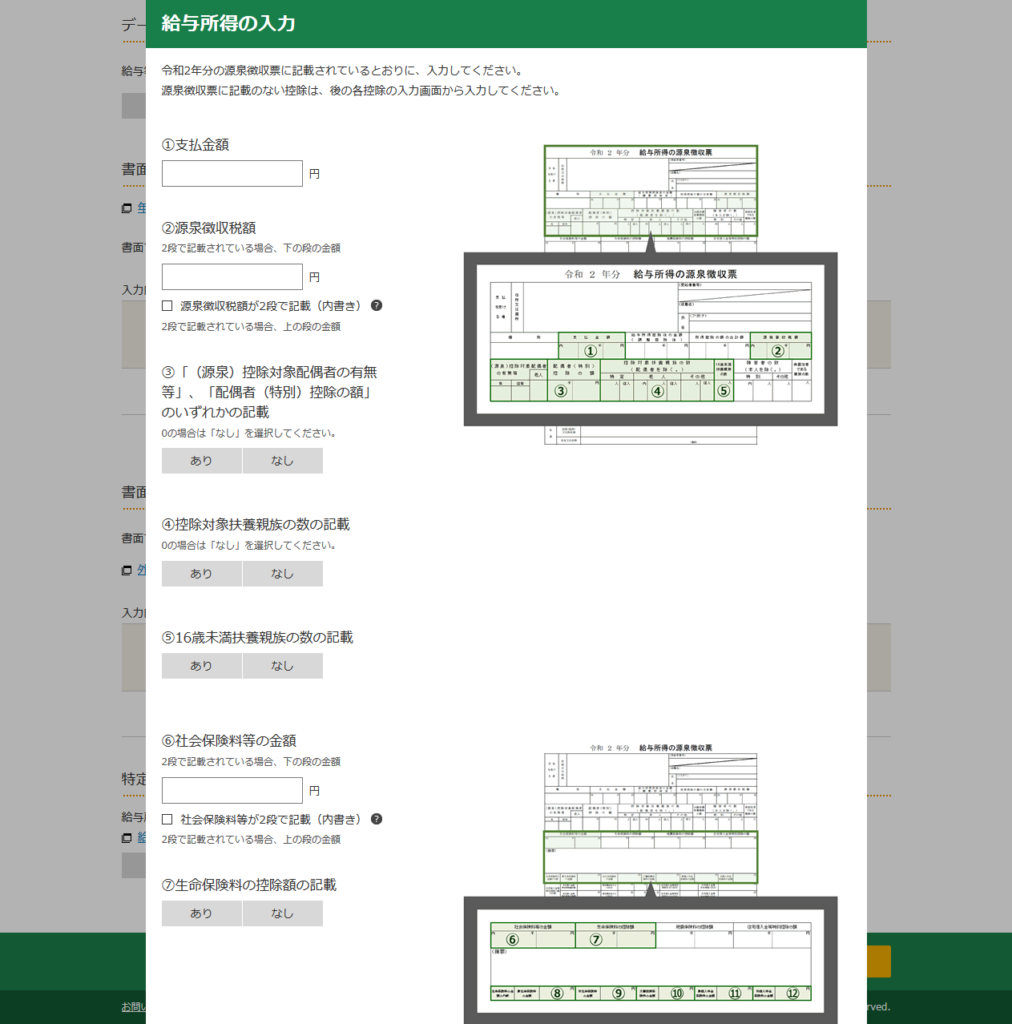

給与所得の入力

まずは給与所得から

このページで初めて知ったんですが、源泉徴収票がxmlデータのところなんてあるんですね

前職も現職もデータですが、PDFファイルなので。。。

年末調整済みの源泉徴収票の場合は上側の「入力する」、年末調整されていない源泉徴収票の場合は下側の「入力する」からそれぞれデータを入力します。

源泉徴収票のどの部分をどこに書き写すかは、画像で示されているので、その通りに入力すれば問題ないと思います

下の方まで全部(支払い者の住所・名称まで)入力したら、「入力内容の確認」をクリック

追加で入力するものがあれば入力して、なければそのまま「次へ進む」

下の方に「特別支出控除」というのがありますが、これは以下を参考に

。。。といってもわかりにくいので、簡単に言うと、「業務で必要だけど、会社が負担してくれない費用(つまり自己負担)」のことです

具体的には、通勤費や出張等の旅費代、資格取得費用、トレーニング費用、書籍代などですね

自己負担分なので、立て替えた後、会社が後から支払ってくれるものとかは対象外です

あと、業務で必要なものに限るので、給与を支払っている人(会社)の証明書を添付する必要があります

業務で必要なものであればだいたい払ってくれそうな気はしますが、払ってくれない企業もあるということですね

かなしい。。。

今回はそんなものないので「いいえ」です

給与所得が入りました

次は配当所得を入力していきます(もちろん、なければ不要です)

配当所得の入力

配当所得ですが、長いですね。。。

まず初めに、配当所得の課税方法を選択します

これは、ほとんどの人は「総合課税」で問題ないと思います

あ、配当ない場合は「配当等がない」ですね

総合課税と申告分離課税は↓を参照してください

正直良くわからないんですが、課税所得が900万以下の人であれば、「所得税は総合課税で確定申告」「住民税は申告不要」にすれば税金が低くなるみたいです(↓参照)

課税所得(額面の給与ではない)が900万超えている人はそうそういないと思うので、ほとんどの人は総合課税選択して、住民税は申告不要にすれば良いんじゃないかなと思います

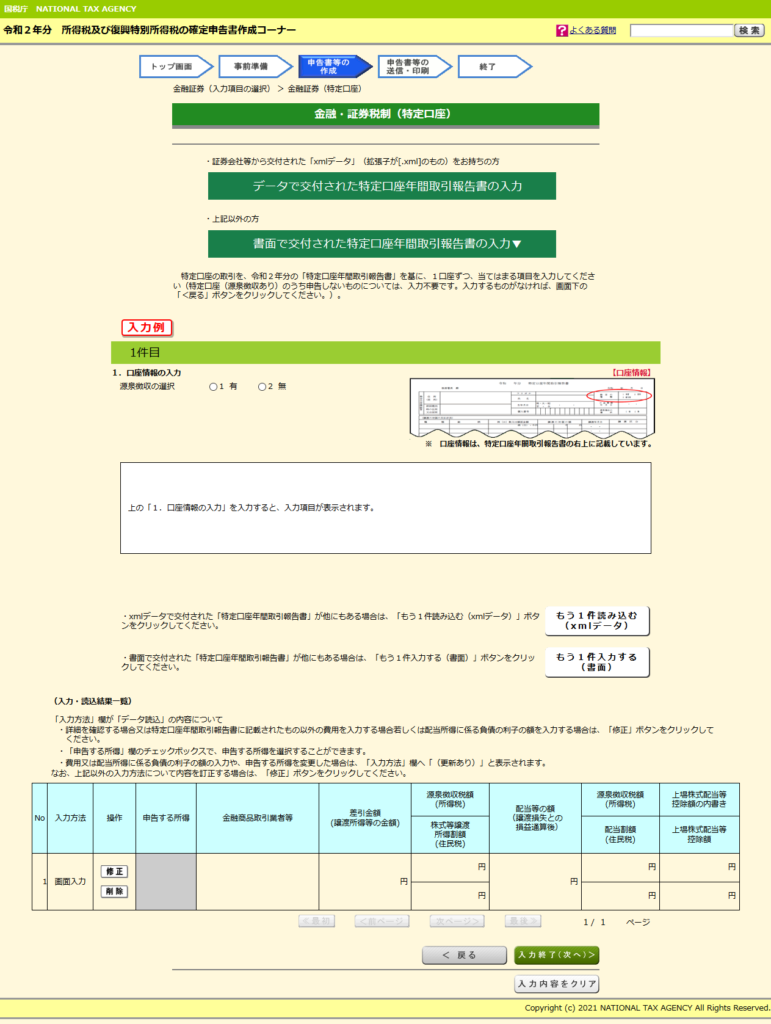

続いて、売却・配当・利子を入力していきます

特定口座の場合は簡単ですね

証券会社から、「特定口座年間取引報告書」というのが発行されるはずなので、そこに書いてある値をそのまま入力するだけです

ということで入力をしていきましょう

「「特定口座年間取引報告書」の内容を入力する」をクリック

ここで入力するのは、特定口座(源泉徴収あり)で売却・配当・利子等がある場合、もしくは特定口座(源泉徴収なし)で売却がある人です

それ以外の人は別のボタンから入力してください

親切なことに、画面に書かれているので。。。

データじゃなくて紙でもらったので、下側の「書面で交付された云々」をクリックして入力していきます

データの人は上側の「データで交付された云々」の方ですね

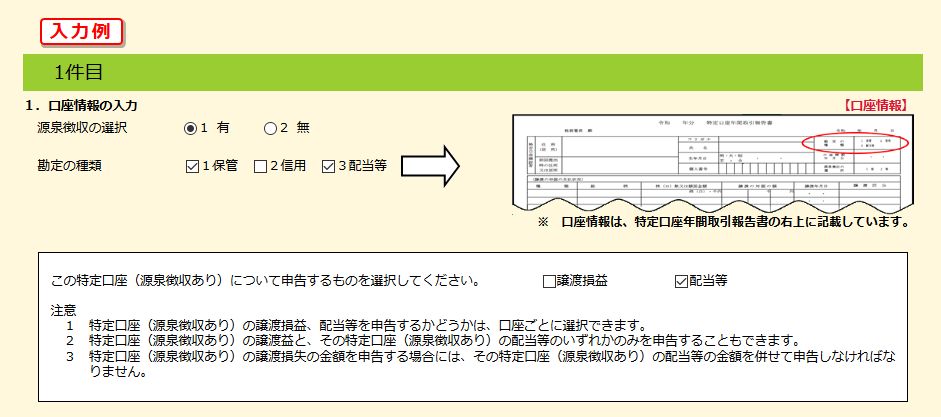

まず初めに、口座情報を入力します

どこを見れば良いのかは、画面に書いてありますね

「源泉徴収の選択」は、特定口座が「源泉徴収あり」と「源泉徴収なし」の2種類あるので、どっちかを選択します

ありなしどっちかわからない場合は、「特定口座年間取引報告書」に書いてあるので、確認しましょう

書かれている位置は、画面の口座情報の赤丸の少し下です

勘定の種類は、赤丸部分です

また、今回は配当を申告するので、「配当等」にチェックを入れています

譲渡損益がある人は、そちらもチェックしましょう

ちなみに、譲渡損益でマイナスの場合は、申告しないと無駄に税金を払うことになるので、チェック入れた方が良いですね

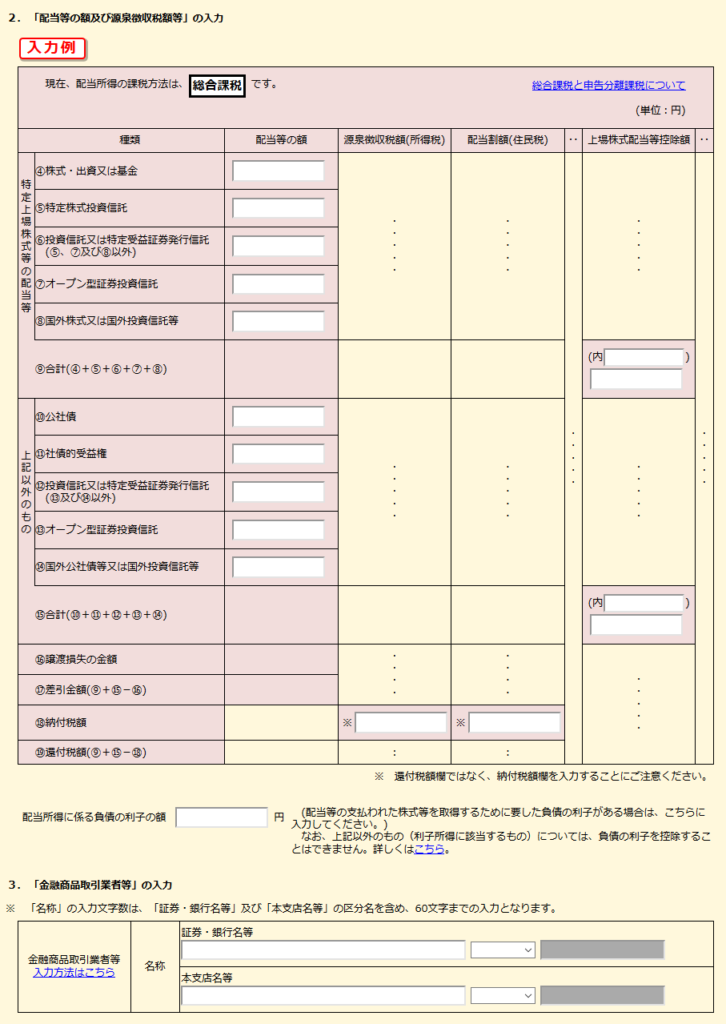

続いて、「配当等の額及び源泉徴収税額等」を入力していきます

ここは、「特定口座年間取引報告書」と同じ形になっているので、該当する箇所の値をそのまま入力すればオッケーです

番号や項目名もまんま同じだと思います

⑨や⑮の合計金額の「配当等の額」の部分は入力できないですが、自動計算されるので気にしなくてもオッケーです

「上場株式配当等控除額」の合計だけ、0円でも「0」とちゃんと入力しないとエラーになりました

他は「0」って入力しなくても問題なかったんですが、ここだけはちゃんと入力する必要があるっぽいです

譲渡損益でマイナスの場合は、ここでもちゃんと入力しましょう

無駄に多く税金払いたいなら別ですが、払いたくない人のほうが多いと思うので。。。

後は、証券会社や銀行名を入力します

〇〇証券の場合、「〇〇」だけ入力して、セレクトメニューから「証券」を選択しましょう

「〇〇証券」と入力すると、「〇〇証券証券」になります(というか、なりました。。。)

下側の入力フォームで本店・支店名を入力しますが、本店の場合は何も入力せずに、セレクトメニューから「本店」を選択します

こいつも、「本店」と入力すると、「本店本店」になります。。。

入力が終わったら、「入力終了(次へ)」をクリックして次に進みます

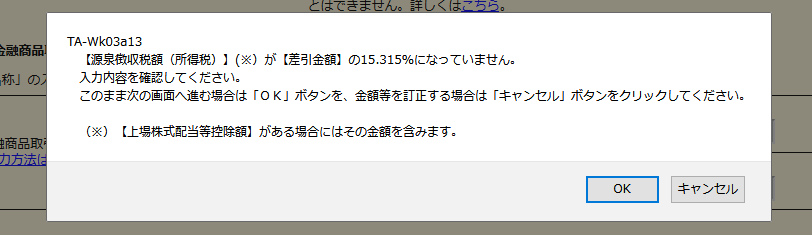

二重課税される外国株の場合、所得税率が15.315%ならないのは問題ないので、このエラーは無視して「OK」で進みましょう

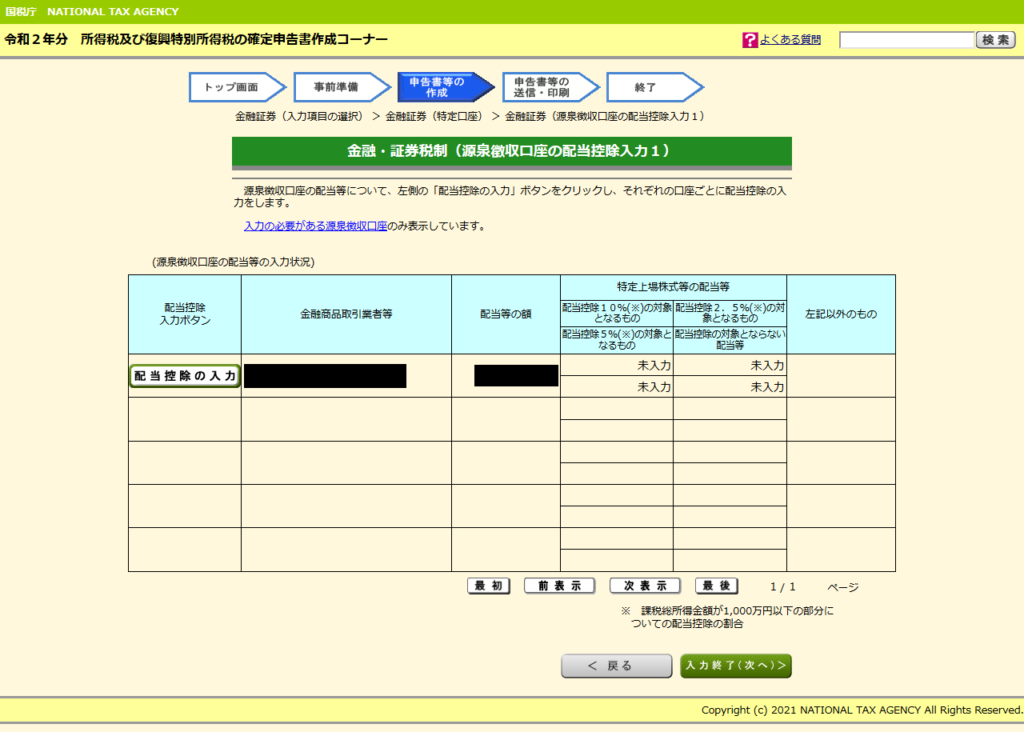

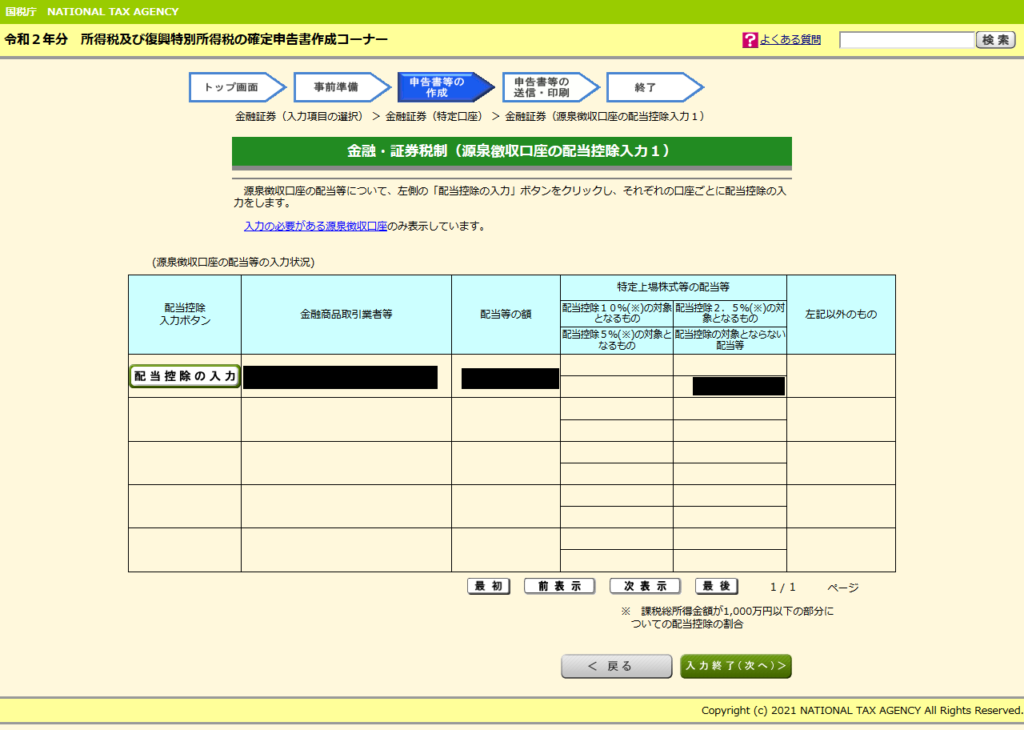

配当所得の課税方法で総合課税を選択した場合だけ、この画面が表示されます

「配当控除の入力」をクリック

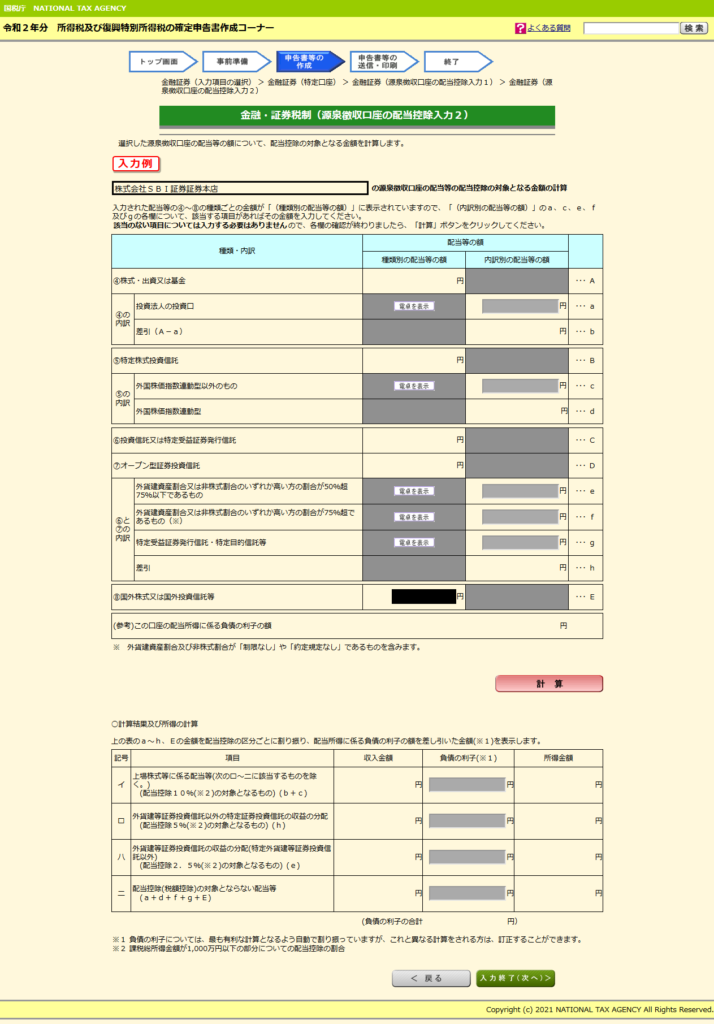

該当するものがあれば入力して、無ければそのまま「計算」をクリック

すると、下側の表(計算結果及び所得の計算)に自動で入力されます

そして、「入力終了(次へ)」

さっきの画面ですが、自動で入力されているので、「入力終了(次へ)」をクリック

またあの長い画面に戻ってきます

先程まで入力していた「特定口座年間取引報告書」以外でなにか入力する必要がある場合は、それも入力してください

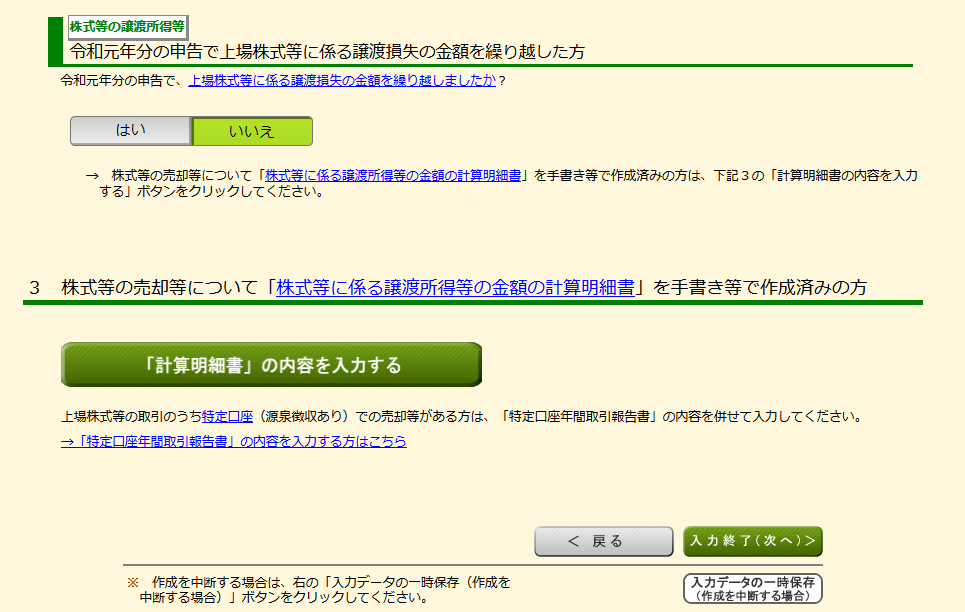

譲渡損益を繰り越したかどうか聞かれるので、「はい/いいえ」どちらかを選択

すべて入力が終われば、「入力終了(次へ)」をクリック

事業所得や一時所得など、他にも入力する必要がある人は入力してください

これで「収入金額・所得金額の入力」が終わりました

長い。。。面倒くさい。。。

そのまま入力するだけの部分とか、書類読み込みで自動入力とかしてくれないのか。。。

いや、それをやるのにxmlデータが必要なのか。。。

どうせデータ文書を写しているだけなんだし文字認識搭載はよ

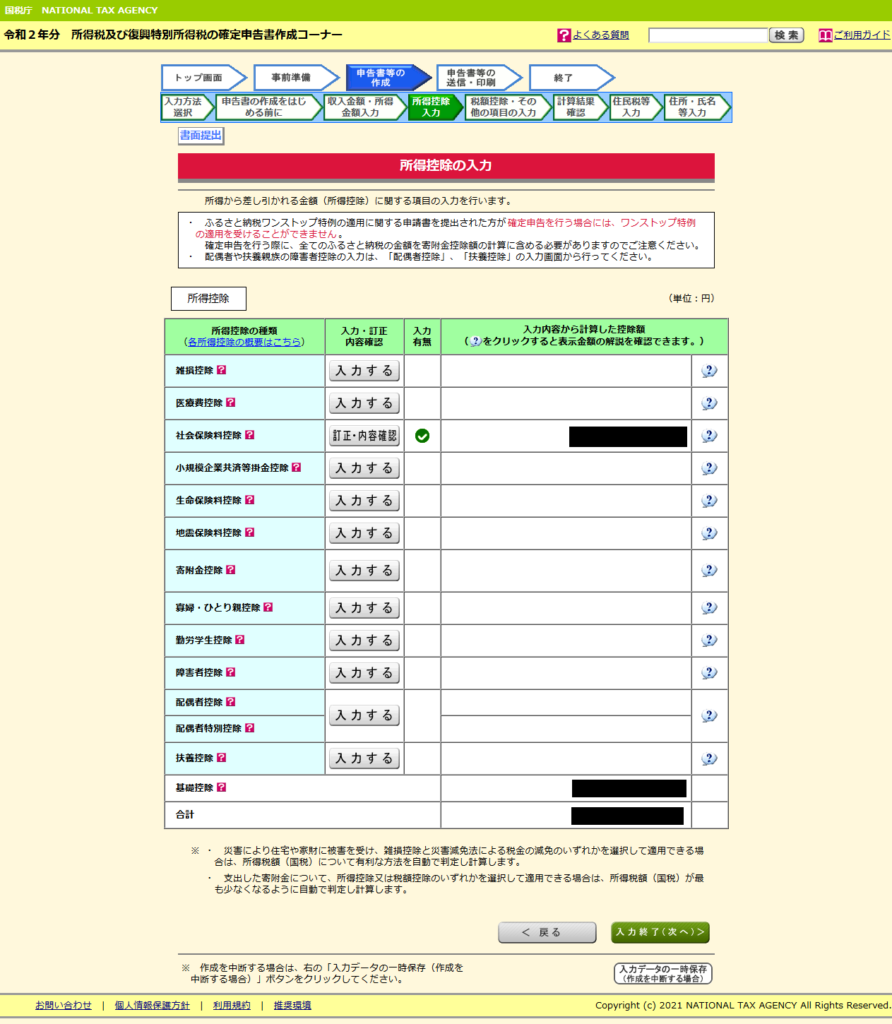

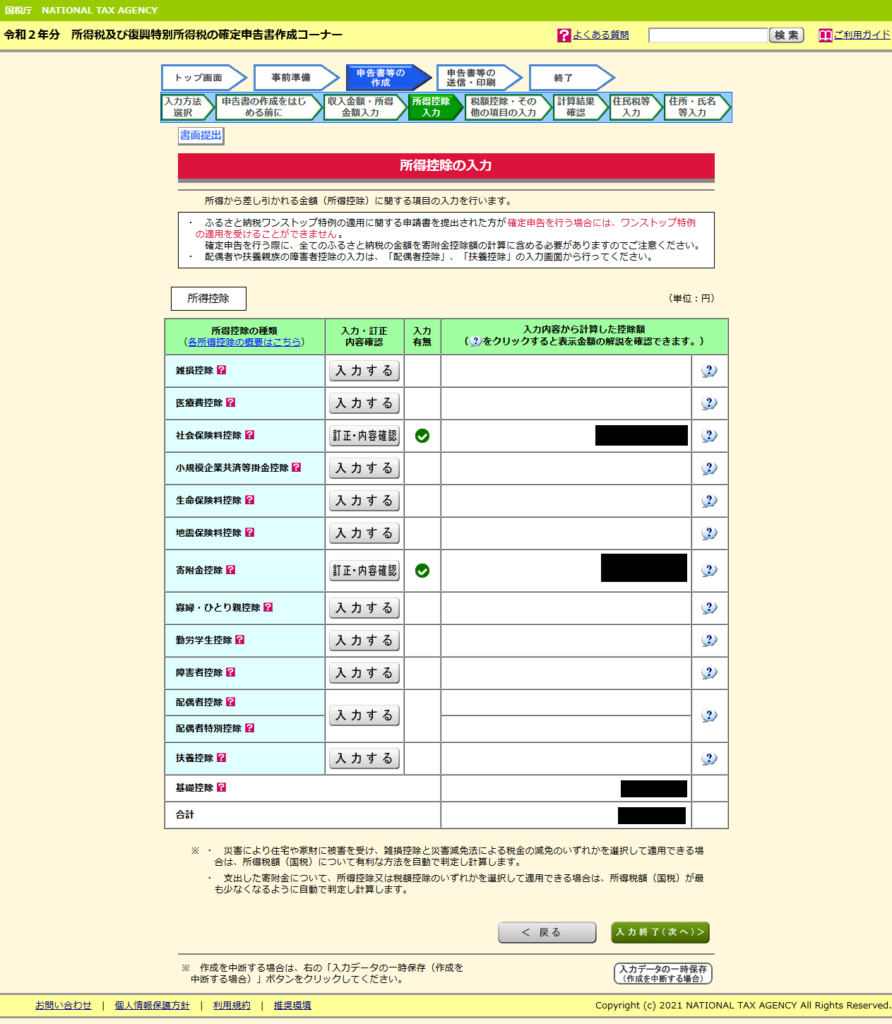

控除の入力

続いて、控除を入力していきます

控除は、増えれば増えるほど税金が安くなるやつです(誤解ありそう…)

既に入っているものがありますね

これは、源泉徴収票の情報を入力する時に入力したやつです

社会保険料控除は、「社会保険料等の金額」の欄に書いてある金額が載っていると思います

基礎控除は、この給料ならこの金額みたいな感じで、勝手に決まってしまうやつですね

今回、控除として入力するのは、ふるさと納税の「寄附金控除」と「外国税額控除」です

外国税額控除は更に次のページですが。。。

「所得控除の入力」画面で注意しないといけないのは、寄附金控除の欄です

寄附金控除に含まれる有名なものとして、ふるさと納税がありますが、これには「ワンストップ特例」というものがあります

ワンストップ特例は、確定申告が不要な給与所得者でかつ、寄付した自治体が5つ以下の場合に使える制度です

確定申告しなくて良いので楽ですが、別途何かしらで確定申告をしてしまうと、ワンストップ特例をしていても無効になります

つまり、節税効果は消滅です

なので、ワンストップ特例しているから寄附金控除は入力しなくていいわーって感じでスルーしないように注意してください

無駄に多く税金払いたい人は以下略。。。

寄附金控除

ここは、自治体や認定NPO法人などに寄附をした場合に受けられる所得控除を入力する欄です

ふるさと納税もここで入力します

先程の画面で、「寄附金控除」をクリック

では入力していきましょう

「入力」をクリック

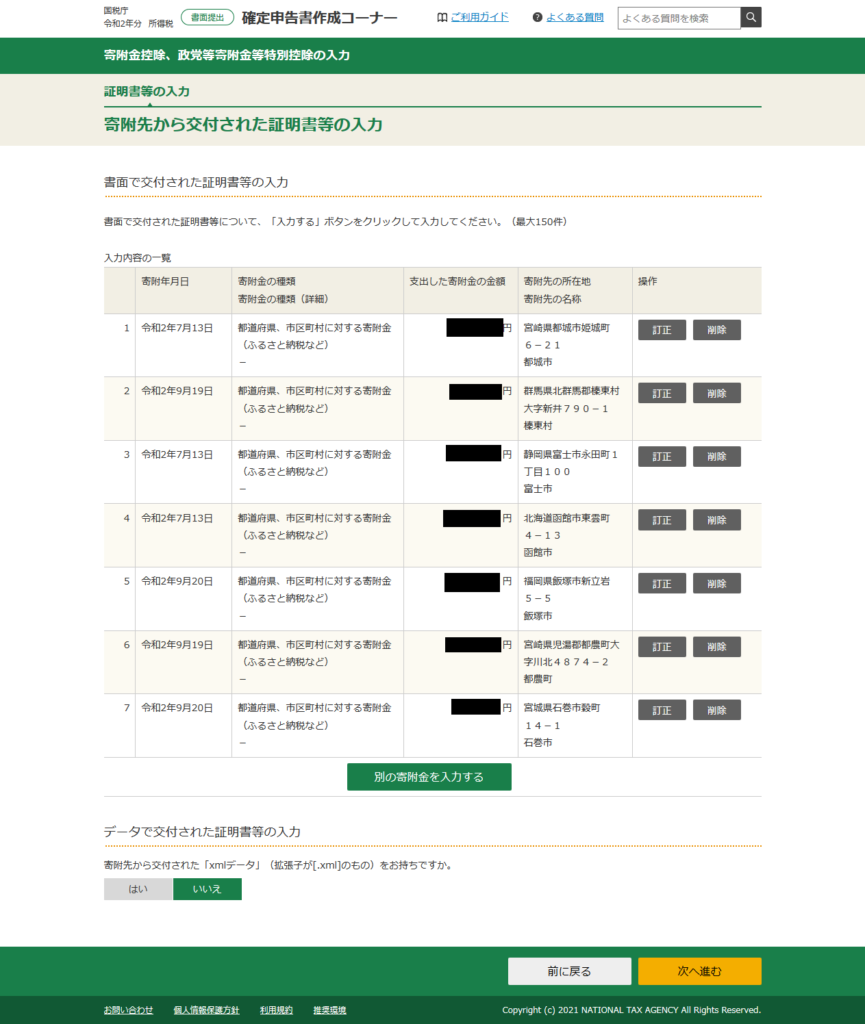

こんな感じ

寄附をした日付、寄附金の種類、寄附金の金額などを入力します

ふるさと納税であれば、寄附金の種類は「都道府県、市区町村に対する寄附金(ふるさと納税など)」です

まあ、ふるさと納税って書かれているので迷うことはないでしょう

下部にある住所地や名称は、市区町村名を選択したら自動で入力されました

ふるさと納税だけかもしれないですが。。。

「寄附金受領証明書」を見ながら入力するとミスがないと思います(自治体によって名前違います…)

ただ、ふるさと納税の証明書、自治体にもよりますが、都道府県書かれてないやつがあって〇〇市って何県だよ。。。的な状態に何度かなりました。。。

都道府県書いておいてほしいですね

あと、日付が複数載っている場合とかあるので、入力する日付も注意してください

入力する日付は自治体が寄附を受領した日であって、証明書が作成された日ではないです

というか、書類のフォーマット統一してくれないですかね。。。

サイズすらバラバラなんですが。。。

まあ、文句言っても仕方ないので入力していきましょう

入力が終われば、「入力内容の確認」を押して進みます

複数ある場合は、「別の寄附先を入力する」や「同じ寄附先をもう1件入力する」をクリックして残りも入力しましょう

地味に数があって大変でした

自動入力を。。。と思いましたが、これに関してはそもそもフォーマット違うので厳しそうです

ふるさと納税以外の寄附とかもっと違うでしょうしね

「データで交付された証明書等の入力」。。。

xmlデータでください。。。

内容確認して問題なければ、「次へ進む」をクリック

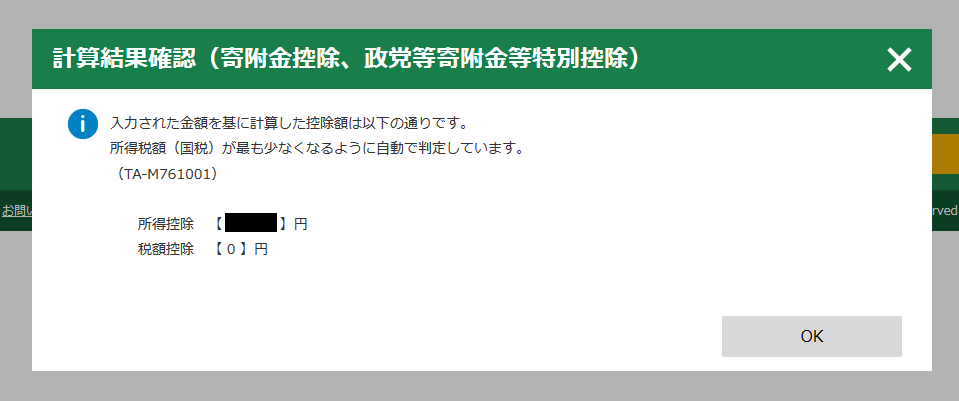

ダイアログが出てくるので、内容を確認して「OK」

「所得控除」に書かれている金額は、寄附金の合計から2,000円を引いた値だと思います(超過してたら違うかも…?)

内容を確認して「入力終了(次へ)」をクリック

他にも控除がある場合は、入力してください

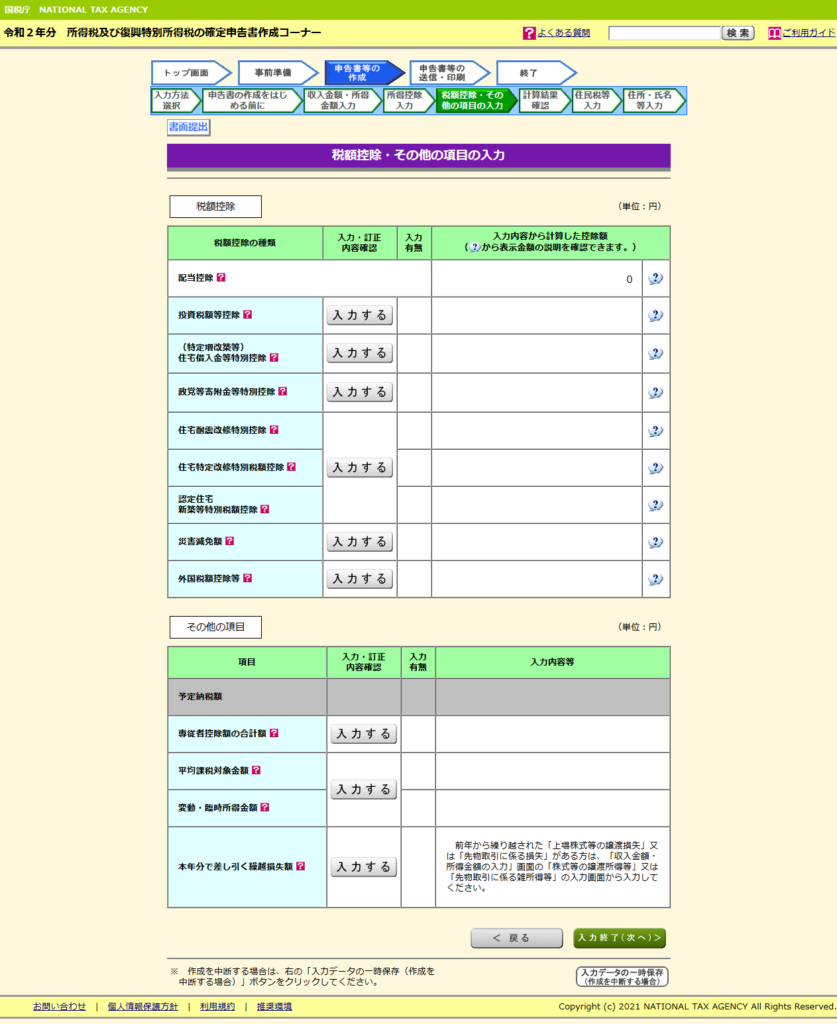

次からは外国税額控除を入力していきます

外国税額控除

外国株式の配当や海外不動産投資などのように、日本以外で何かしらの利益が上がったとき、日本とその利益が上がった現地の両方で税金が取られてしまいます

例えば、米国株なら米国と日本で二重に課税されてしまう感じですね

この二重課税されたものから一定額を所得税額から差し引くことができる制度が外国税額控除制度です

ちなみに、この制度が適用されるのは日本と租税条約を結んでいる国だけなので、結んでいない国の場合は控除できません

まあ、だいたいできると思いますけどね

「外国税額控除」をクリック

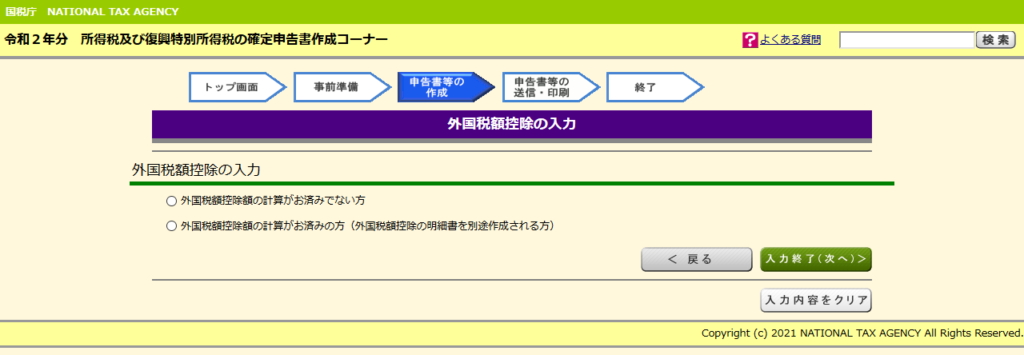

計算は済んでいないので、「外国税額控除額の計算がお済みでない方」を選択して「入力終了(次へ)」をクリック

また長い。。。

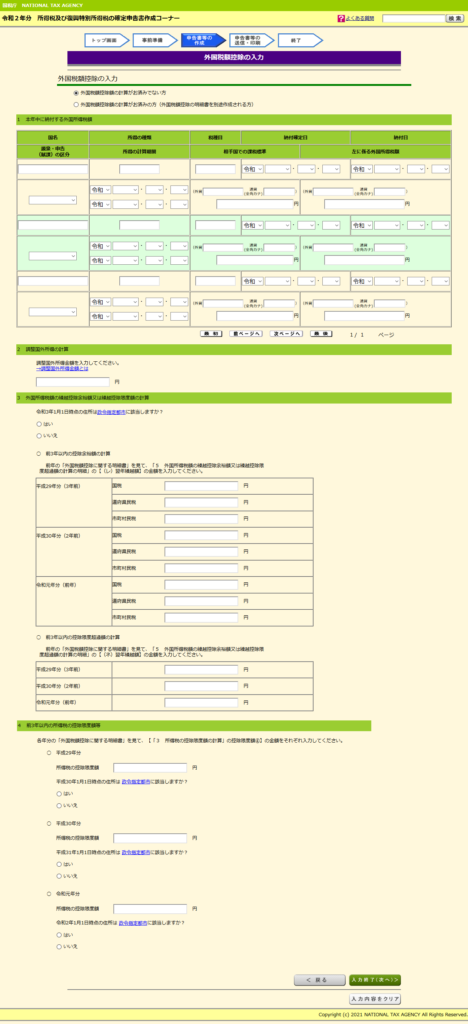

ただ、入力するのは前半部分だけです

繰越等をやっている人は別ですが。。。

今回入力するのはここの部分

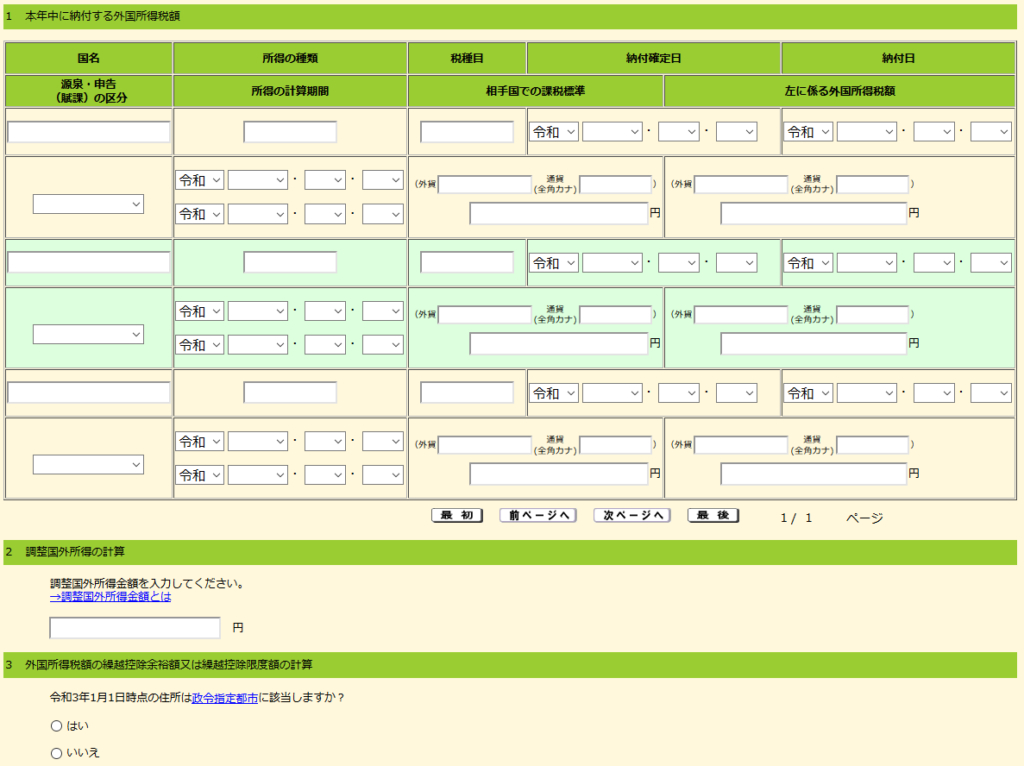

初めに入力するのは、「本年中に納付する外国所得税額」です

これは、特定口座年間取引報告書と一緒に送られてくる「配当等の交付状況」の資料や配当金が入るたびに発行される「配当金の支払通知書」を見ながら入力していきましょう

外国株の配当金の場合は以下の通り(書き写す項目名は証券会社や書類とかで違うかも?)

不動産とか他のものはまた書き方があると思います

| 国名 | 国の名前がわかればOK 米国株であれば、米国、アメリカ、アメリカ合衆国など |

| 所得の種類 | 配当 |

| 税種別 | 源泉所得税 |

| 納付確定日 | 配当金の支払日や交付年月日 |

| 納付日 | 納付確定日と同じでOK |

| 区分 | 源泉 |

| 所得の計算期間 | 確定申告対象年の1月1日~12月31日 |

| 相手国での課税標準 | 配当金の金額 |

| 左に係る外国所得税額 | 外国源泉徴収税額や外国所得税の額 |

注意が必要なのは、所得金額を入力するところで、「国内の所得税」じゃなくて「外国の所得税」を入力しましょう

あと、配当がある人の大半は1年間で複数回配当をもらっていると思いますけど、1回1回行を分けても、国ごとにまとめて書いてもどちらでも良いっぽいです

ただ、税務署で聞いたら念の為分けておいてと言われたので、分けて書きました。。。

担当の税務署に聞くのが一番ですね

次は「調整国外所得の計算」です

これは、株の配当だけであれば、「特定口座年間取引報告書」に記載の「⑧国外株式又は国外投資信託等」「⑭国外公社債権又は国外投資信託等」の行の「配当等の額」に記載の金額を入力してください

他にも不動産の収入とかがあれば、また変わってくると思います

次は「外国所得税額の繰越云々」です

3年間の繰越控除に該当する場合は入力が必要ですが、必要ないので無視しました

ついでに、政令指定都市かどうかの選択もしておきましょう(↓参照)

「入力終了(次へ)」をクリック

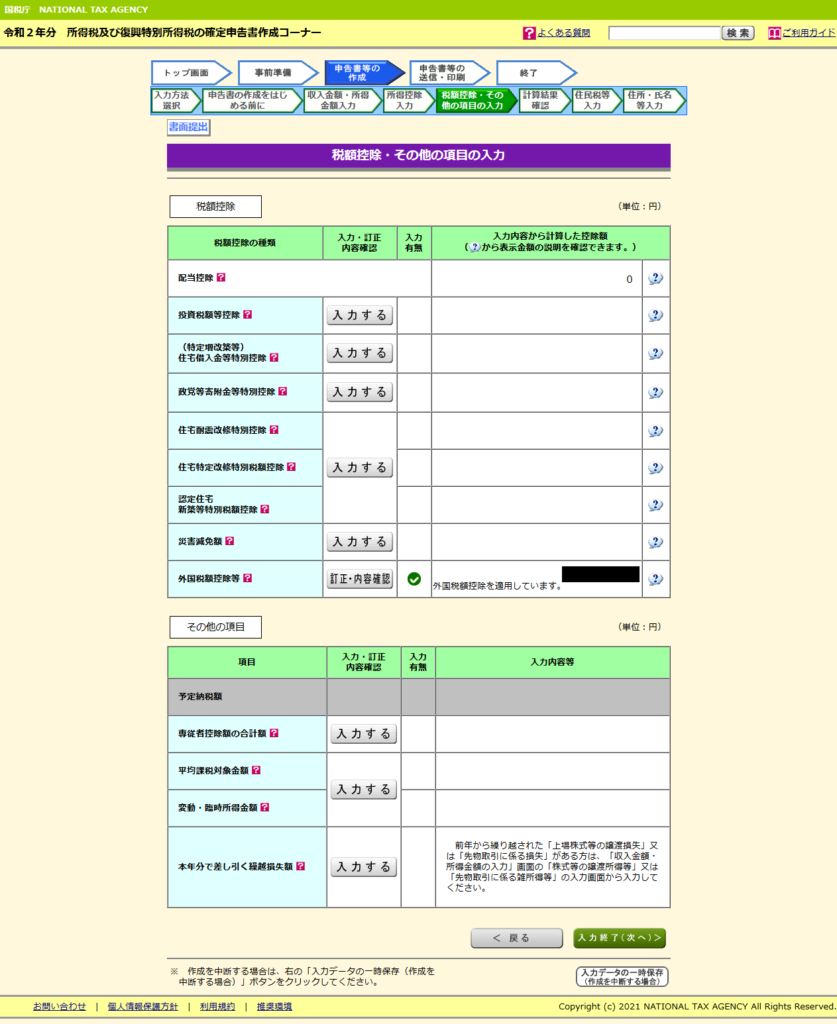

外国税額控除の入力有無にチェックが付いて、控除額が表示されていれば、「入力終了(次へ)」をクリック

もちろん、他に入力する必要がある人は入力してください

これで控除の入力は終わりです

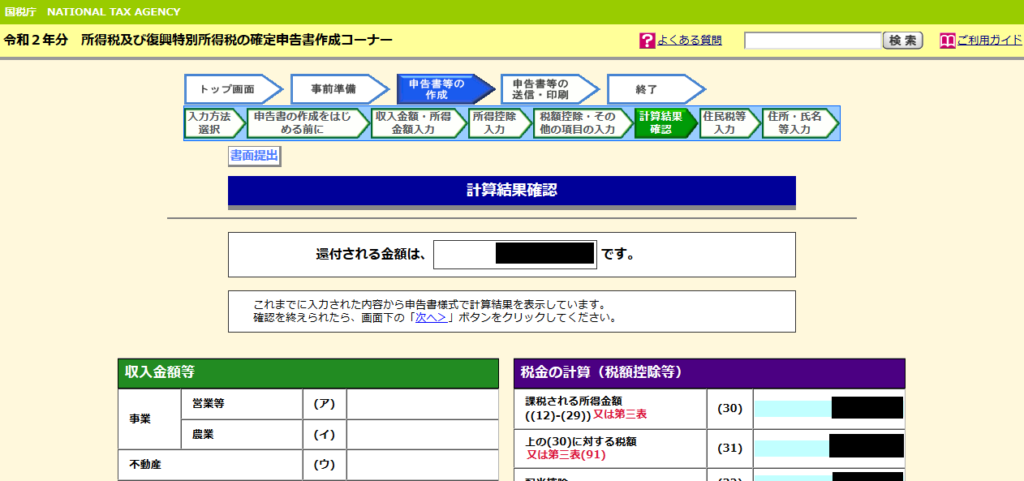

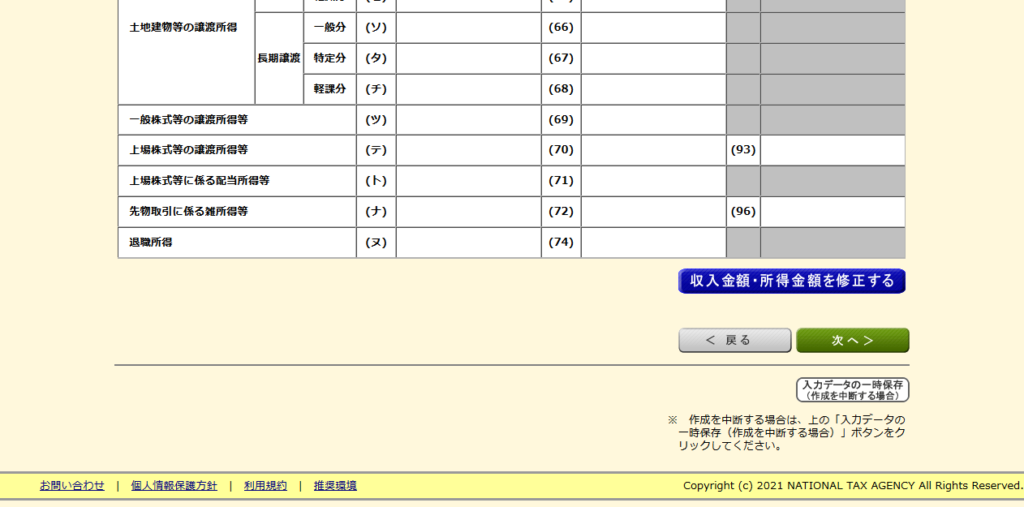

内容確認とその後の流れ

還付される金額が表示されます

逆に税金が足りていない場合は、支払わなければならない金額が表示されると思います

内容を確認して修正が必要なら修正、問題なければ「次へ」をクリック

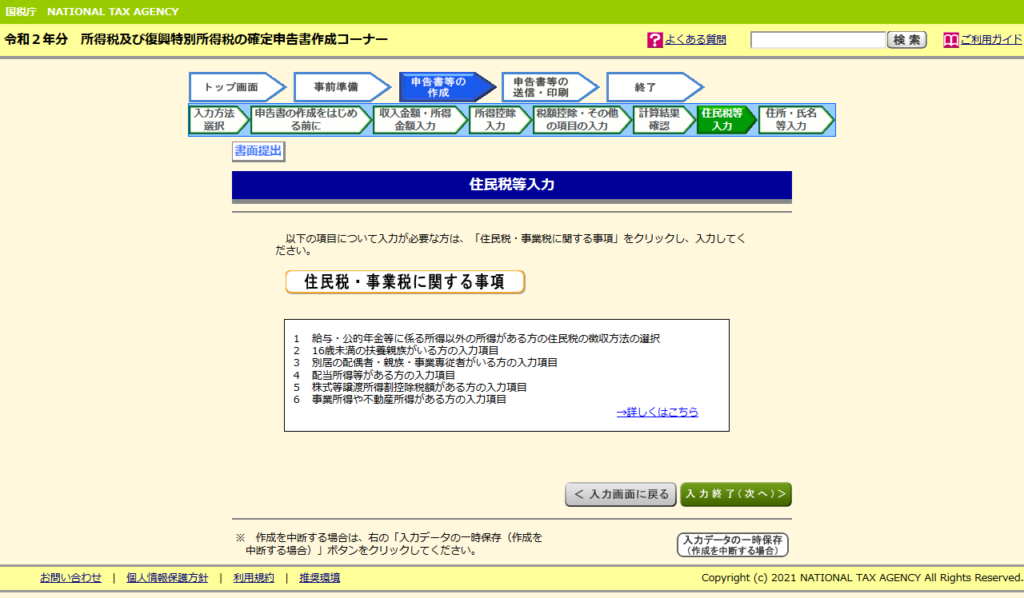

住民税について、何か入力が必要なら「住民税・事業税に関する事項」をクリックして入力をします

ほとんどの人は不要だと思うので、不要であれば気にせずに「入力終了(次へ)」をクリック

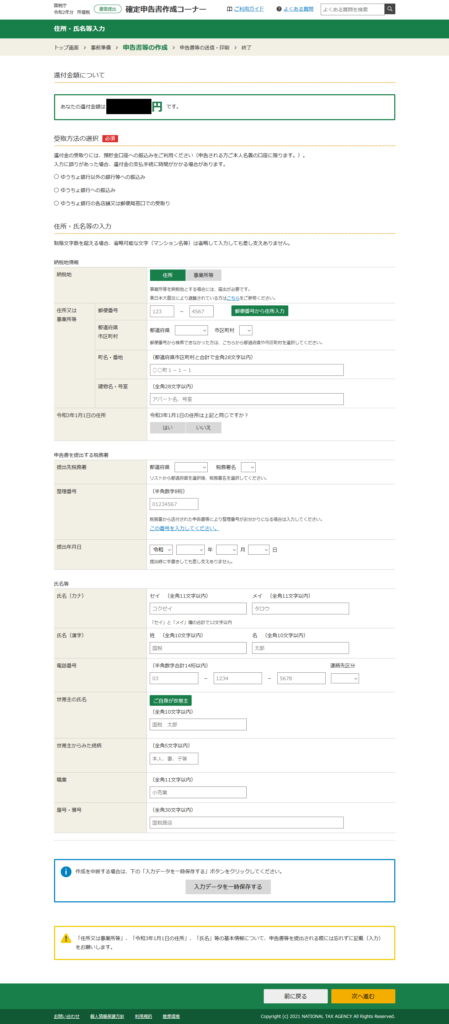

還付金の受け取り方法や住所、氏名を入力しましょう

最後の方にある屋号とかは無視で良いみたいです

個人事業主の人とかは書くのだろうか。。。?

入力が終わったら「次へ進む」をクリック

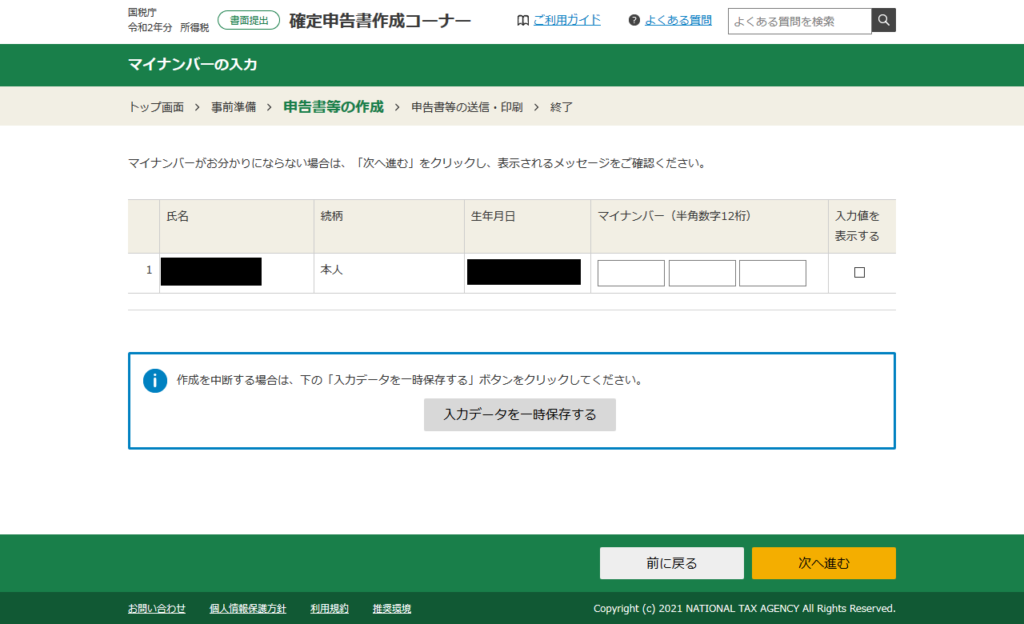

マイナンバーを入力して「次へ進む」をクリック

ダイアログがでますが、「OK」で良いです

提出時にマイナンバーカード等の本人確認書類の掲示又は写しを添付しろよってメッセージなだけです

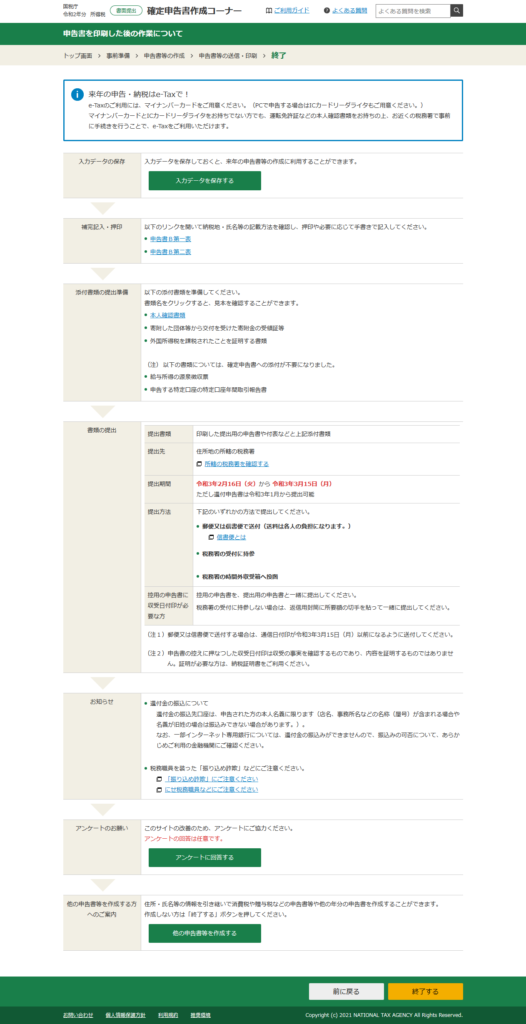

作成した書類を印刷するページです

印刷ってなってますが、ただ単にPDFファイルで出力されるだけですね

プリンタがなければ、PDFをコンビニ等で印刷すればOKです

PDFファイルを保存したら「次へ進む」をクリック

この後どうするのかが書かれた画面が表示されます

還付申告書は提出可能なので、気にせず提出しちゃいましょう

紙で提出する場合は、郵送するか税務署に持参しましょう

持参する場合であっても開庁時間じゃないとだめとかは特にないみたいで、時間外収受箱が設置されているので、24時間、もちろん休日でも提出できます

郵送する場合は、「郵便物」か「信書便物」として送る必要があるので、宅配便やゆうパックでは送れません

切符が貼られた返信用封筒がないと控えを返してくれないので、返信が必要な場合は返信用封筒に切符を貼って同封しておきましょう

「終了する」を押すと、データがクリアされてトップ画面に移動しますが、入力データは念の為保存しておいた方が良いです(ミスって押してもダイアログが出てきます)

入力ミスがあったときに一から作るの面倒ですし、来年以降に流用できるらしいので

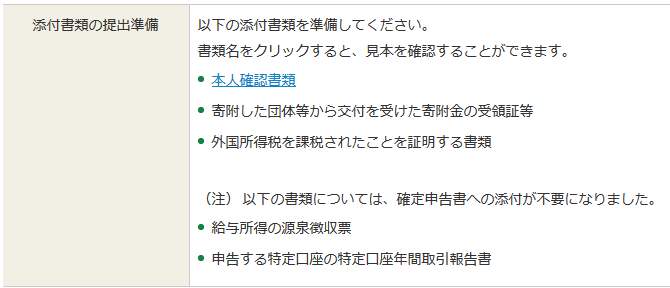

添付資料として、ふるさと納税などの「寄附金の受領証」や「外国所得税を課税されたことを証明する書類」、あと本人確認書類が必要とありますが、多分必要となるのは書類で出すときだけですね

結局、税務署のPCからe-Taxで確定申告をしたのですが、身分証のコピーやらなんやら持っていったのに必要ないと言われました。。。

まあ、配当金の交付資料とかふるさと納税の受領証明書は入力時に役に立ったので良いといえば良いんですけど。。。

まあ、税務署から書類見せてーって連絡きたときに見せる必要があるらしいので、捨てずに保管しておいた方が良さそうですね

ということで、確定申告終わりました

3週間くらいで還付金が振り込まれるらしいので、とりあえず待ちましょう

確定申告、来年から1人でできそう

まあ、やることになるかどうかわからないですけどね。。。

確定申告するから給与で2,000万円ください

おわり